Acceso al sistema bancario y la Inclusión financiera en la Macro Región Norte

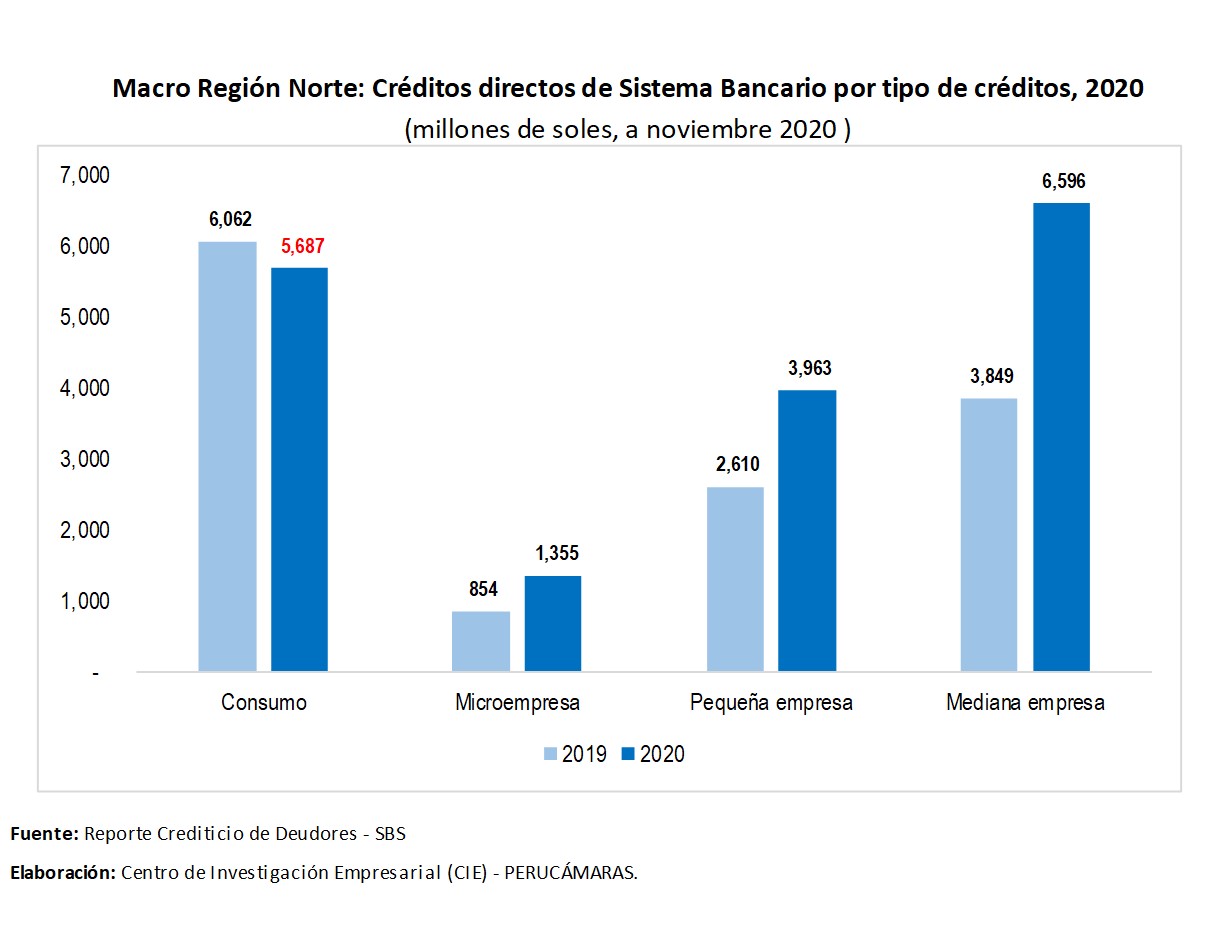

Según el Centro de Investigación Empresarial (CIE) de PERUCÁMARAS, la Macro Región Norte registró un incremento del 63% del crédito directo del sistema Bancario a las Micro, Pequeña y Mediana empresa (MIPYME) a noviembre del 2020, en comparación al crédito realizado el mismo mes del año 2019. Las Microempresas recibieron el 11% del total recibido por las MIPYMES.

Por otro lado, la caída en el empleo generó una reducción de ingresos en los hogares, reduciendo su capacidad de consumo. En consecuencia, a diferencia de los créditos a las MIPYMES, el crédito directo al consumo del sistema bancario se redujo en 6% a fines de noviembre del 2020 en comparación al mismo mes del 2019.

Asimismo, se ha observado que, durante los tres últimos años, el número de oficinas bancarias por cada 100 mil habitantes se redujo de 4.9 en el 2017 a 3.3 en noviembre del 2020. En esta macro región, el número de oficinas bancarias por cada 100 mil habitantes se encuentra por debajo del promedio en las otras macro regiones (4 oficinas por cada 100 mil habitantes).

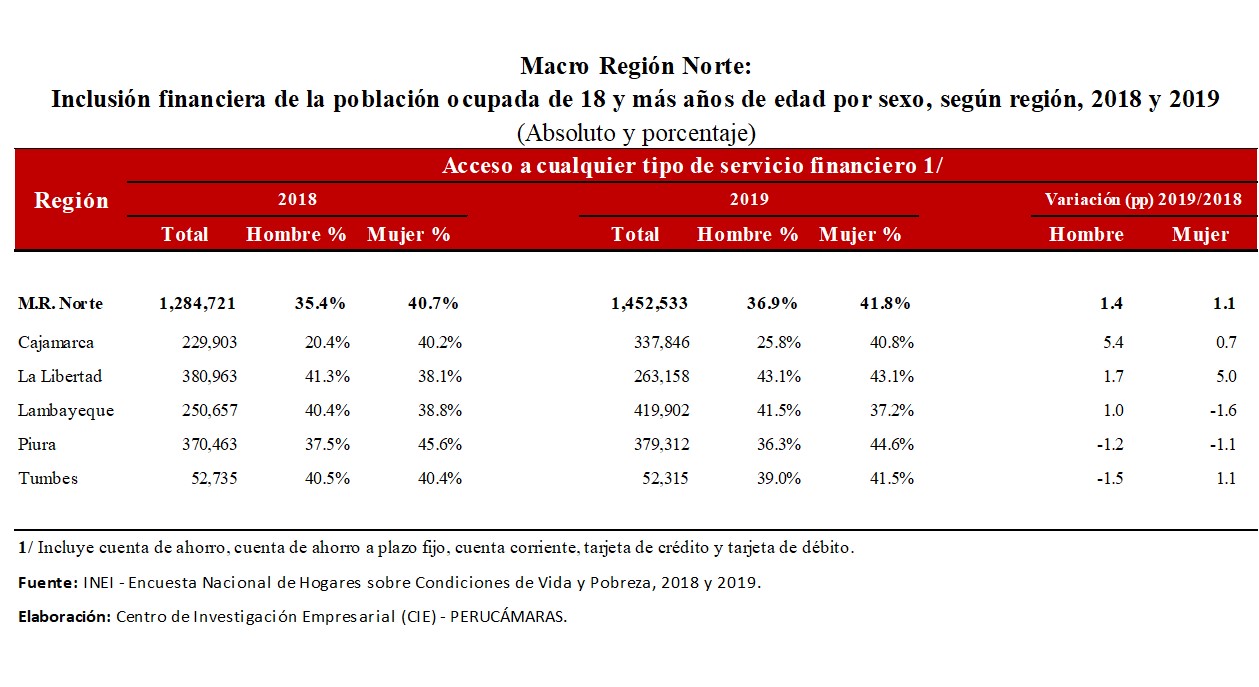

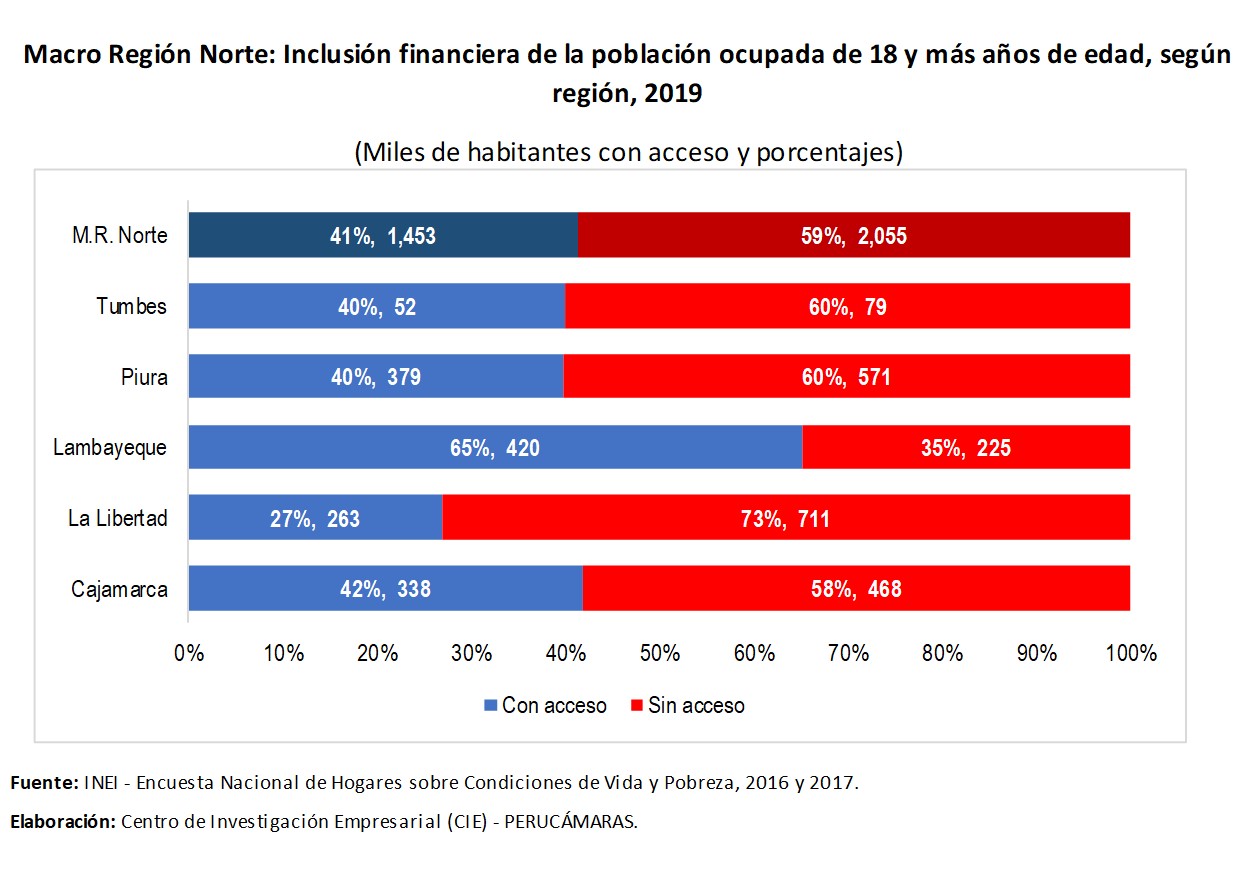

En esta Macro Región, el acceso al sistema financiero había registrado un crecimiento de 13% en el 2019 con respecto al año anterior. Esto significa que el 41% de la población ocupada de 18 y más años de la Macro Región Norte (1.4 millones personas) accedió a algún tipo de servicio financiero (cuenta de ahorro, cuenta corriente, tarjeta de crédito y tarjeta de débito) en entidades bancarias, cajas municipales y rurales, o instituciones de microfinanzas, equivalente a un incremento de 167 mil personas con relación al 2018.

Por regiones, Lambayeque presentó la mayor tasa de acceso al sistema financiero en la Macro Región Norte (65%); seguida de Cajamarca, 42%, y Piura, 40%. Más atrás se ubica La Libertad, 27%.

Por área de residencia, se observa que el mayor acceso a servicios financieros en la Macro Región Norte se registró en la zona urbana (44,3%); 1.5 puntos porcentuales más frente al 2018. En tanto que en la zona rural fue de 25,1%, superior en 0.7 puntos porcentuales.

Regiones

En Cajamarca, el crédito bancario a las MIPYMES durante el mes de noviembre del 2020 se incrementó en 58% respecto al mismo mes del año anterior, mientras que el crédito bancario de consumo disminuyo en 2%, el crédito en consumo es equivalente a S/ 755 soles de deuda por persona.

Asimismo, en esta región, el 33% de la población ocupada de 18 y más años (263,158 personas) accedió a algún tipo de servicio financiero en el 2019. Mientras que, del total de mujeres, el 41% tenia acceso al sistema financiero, cifra mayor al porcentaje de hombres con acceso (26%). En el área urbana, el acceso en el 2019 es del 51%, mientras que en el área rural es de 28%.

En La Libertad, el crédito bancario a las MIPYMES durante el mes de noviembre del 2020 se incrementó en 83% respecto al mismo mes del año anterior, mientras que el crédito bancario de consumo se redujo en 9%, la deuda por consumo es equivalente a S/ 782 soles de deuda por persona.

Asimismo, en esta región, el 43% de la población ocupada de 18 y más años (419,902 personas) accedió a algún tipo de servicio financiero en el 2019. Mientras que, del total de mujeres, el 43% tenía acceso al sistema financiero, cifra similar al porcentaje de hombres con acceso. En el área urbana, el acceso en el 2019 es del 48%, mientras que en el área rural es de tan solo 20%.

En Lambayeque, el crédito bancario a las MIPYMES durante el mes de noviembre del 2020 se incrementó en 48% respecto al mismo mes del año anterior, mientras que el crédito bancario de consumo se redujo en 8%, esta deuda en consumo es equivalente a S/ 835 soles de deuda por persona.

Asimismo, en esta región el 40% de la población ocupada de 18 y más años (255,149 personas) accedió a algún tipo de servicio financiero en el 2019. Mientras que, del total de mujeres, el 37% tenía acceso al sistema financiero, cifra menor al porcentaje de hombres con acceso (41%). En el área urbana, el acceso en el 2019 es del 42%, mientras que en el área rural es de tan solo 27%.

En Piura, el crédito bancario a las MIPYMES durante el mes de noviembre del 2020 se incrementó en 55% respecto al mismo mes del año anterior, mientras que el crédito bancario de consumo se redujo en 5%, esta deuda en consumo es equivalente a S/ 780 soles de deuda por persona.

Asimismo, en esta región el 40% de la población ocupada de 18 y más años (379,312 personas) accedió a algún tipo de servicio financiero en el 2019. Mientras que, del total de mujeres, el 45% tenía acceso al sistema financiero, cifra mayor al porcentaje de hombres con acceso (36%). En el área urbana, el acceso en el 2019 es del 42%, mientras que en el área rural es de 32%.

En Tumbes, el crédito bancario a las MIPYMES durante el mes de noviembre del 2020 se incrementó en 40% respecto al mismo mes del año anterior, mientras que el crédito bancario de consumo se redujo en 2%, esta deuda en consumo es equivalente a S/ 687 soles de deuda por persona.

Asimismo, en esta región el 40% de la población ocupada de 18 y más años (52,315 personas) accedió a algún tipo de servicio financiero en el 2019. Mientras que, del total de mujeres, el 42% tenía acceso al sistema financiero, cifra mayor al porcentaje de hombres con acceso (39%). En el área urbana, el acceso en el 2019 es del 40%, mientras que en el área rural es de 30%.

Información a resaltar:

- Según el Centro de Investigación Empresarial (CIE) de PERUCÁMARAS, la Macro Región Norte registró un incremento del 63% del crédito directo del sistema Bancario a las Micro, Pequeña y Mediana empresa.

- En cuanto al acceso al sistema financiero, Lambayeque presentó la mayor tasa en la Macro Región Norte (65%); seguida de Cajamarca, 42%, y Piura, 40%. Más atrás se ubica La Libertad, 27%.